洗衣机三四级市场面面观

北京中怡康市场研究有限公司 王娜

一、整体市场增速放缓,三四级市场潜力大。

洗衣机市场在经历了2010年大幅增长之后,2011年因受国家政策效应递减、房地产调控以及通胀的影响,2012年上半年,洗衣机整体市场出现了明显下滑态势。据中怡康(CMM)测算数据显示(见图1),2012年上半年洗衣机整体市场的零售量为1523万台,同比下滑13.7%,零售额为248亿元,同比下滑10.8 %。

虽然整体市场2012年上半年销量销额同比出现明显下滑,从今年洗衣机各级市场来看,三四级市场的零售量比重在逐步提升。据中怡康(CMM)零售监测数据显示(见图2),截止2012年6月,一级市场占整体市场的零售量比重较2010年下降了5.8个百分点,二级市场占整体市场的零售量比重较2010仅提升了0.2个百分点,趋于平稳,三四级市场占整体市场的零售量比重逐年提升,较2010年分别提升了3.2和2.4个百分点。可见,一二级市场洗衣机已出现饱和状态,而在三、四级市场,随着农村生活水平的提升,洗衣机需求量在不断增加,发展空间较大。

数据来源:北京中怡康时代市场研究有限公司测算数据

二、消费结构升级,由低端进入中高端时代。

随着新农村建设的推进,城镇化水平越来越高,加上前两年家电下乡政策的刺激,三四级市场居民对洗衣机的购买需求和购买能力都得到了加强,消费者的选择不再局限于单缸、双缸以及低端波轮洗衣机了,开始注重洗衣机的品质、功能和外观,对高端产品的需求量不断增加。

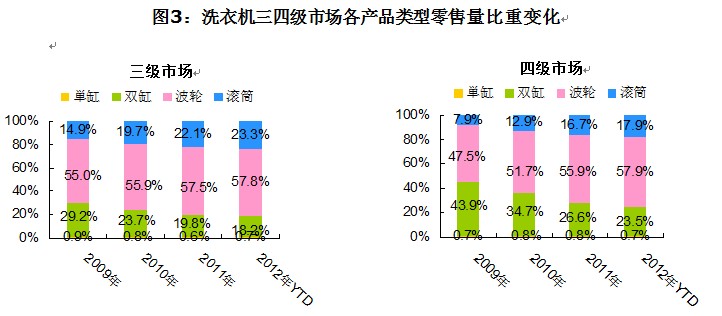

2010年洗衣机下乡产品限价由2000元提升至3500元,增长幅度高达75%,最高限价的提升使一直作为高端产品代表的滚筒洗衣机成功“下乡”,滚筒洗衣机的“下乡”使消费者的需求得到了快速释放,加之各大企业在三四级市场对滚筒洗衣机的大力宣传和推广,使滚筒洗衣机在三四级市场的销售规模得到了快速增长。据中怡康(CMM)零售监测数据显示(图3),截止2012年6月,三、四级市场滚筒洗衣机的零售量比重较2009年分别提升了8.4和10.0个百分点。

滚筒洗衣机在三四级市场的大势推进,使得双缸洗衣机在三四级市场的地位逐步受到挤压,如图3所示,三级市场单双缸洗衣机零售量比重的总和已由2009年的30.1%下降至2012年6月的18.9%,四级市场单双缸洗衣机零售量比重的总和已由2009年的44.6%下降至2012年6月的24.2%,波轮洗衣机在三四级市场的地位更加稳固,零售量比重逐年提升,这也意味着低端将逐步成为三四级市场的过去时,三四级市场将逐步进入中高端时代。

三、品牌竞争加剧,国产小品牌生存堪忧。

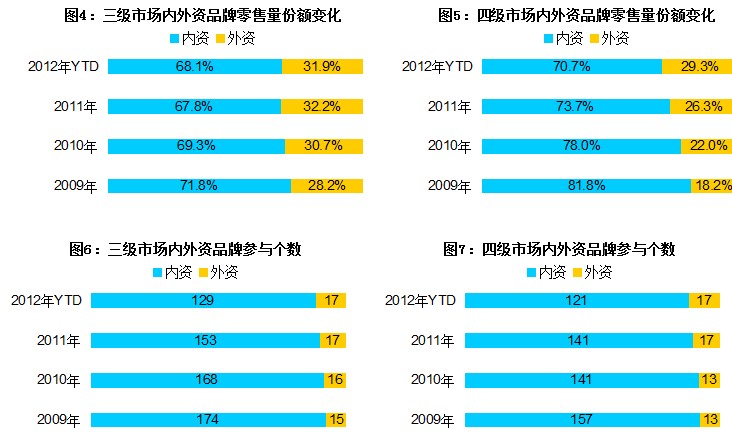

外资品牌一直以高价高端定位,一二级市场为其主要舞台。近几年,随着三四级市场经济的快速发展,以及家电下乡等利好政策的支持,各企业看到了其巨大的发展空间,纷纷“转战”三四级市场,一些高高在上的外资品牌也降低姿态参战其中,与国产品牌展开搏杀,经过几年的竞争,外资品牌在三四级市场的地位正一步步提升。据中怡康(CMM)零售监测数据显示(如图4、图5),三级市场外资品牌的零售量比重已由2009年的28.2%上升至2012年6月的31.9%,净增了3.7个百分点,四级市场外资品牌的零售量比重已由2009年的18.2%上升至2012年6月的29.3%,净增了11.1个百分点。

适者生存是市场发展的必然,在三、四市场日益激烈的市场竞争中,内资品牌参战品牌逐步减少(如图6、图7),三级市场内资品牌2009年为174个,到2012年上半年下降到129个,减少45个品牌;四级市场内资品牌2009年为157个,到2012年上半年降到121个,减少36个品牌。从单品牌收益来看,2012年上半年三级市场内外资品牌的单品牌收益分别为0.5%和1.9%,四级市场内外资品牌的单品收益分别为0.6%和1.7%,内资品牌的单品牌收益明显小于外资品牌,随着三四级市场消费结构的升级,国产大品牌和外资品牌对中高端产品投放力度的加大,一些国产小品牌的收益将逐步减少,生存将面临危机。

四、消费特征明显,低价位大容量为首选。

由于家庭人口多,洗衣量大,大容量洗衣机的需求量在三、四市场的需求也很大,甚至超过一二级市场,以7.0及以上公斤的产品为例(见图8),2012年上半年,一、二、三、四级市场7.0及以上公斤段的产品占各级市场的合计零售量比重分别为26.1%、33.4%、36.1%和38.2%,很明显可以看出,7.0及以上公斤段的产品在三四市场所占的比重要高于一二级市场,而且由于三四级市场人们的消费水平相对一二级偏低,低价大容量的洗衣机便成为了消费者购买时的首选,7.0及以上公斤段售价在500元~1000元之间的产品在三四级市场所占的零售量比重最大,分别为13.2%和17.6%(见图9)。

图8:2012年YTD各级市场分容量段零售量比重

图9:2012年YTD7.0公斤以上各价格段产品占各级市场零售量比重

五、家电渠道争夺趋于白热化。

在一二级市场增长放缓、产品同质化越发明显的当下,各厂家及家电渠道都把目光转向三四级市场,希望从中分得一杯羹,纷纷加紧了在三四级市场渠道的开辟,使三四级市场的销售渠道网络得到大规模扩张。

近几年,海尔在县级市场拓展了近6000家海尔专卖店和700家日日顺加盟店,在乡镇市场拓展2.8万个销售网点,网点数量增长一倍,覆盖全国超过80%的乡镇。格兰仕开始提出“做大中国”的战略导向,将战线从一二线城市转向三四级市场,并快速加快网点布局,建立起自己的队伍,去占领市场。与此同时,此前盘踞一线城市的国美、苏宁等大连锁渠道开始下沉,争夺三四级市场的“蛋糕”,不仅是实体店正在关注三四级市场,近年来发展迅速的电商也正在向三四级要市场。

大连锁渠道下沉、三四级连锁渠道的崛起、家电企业自有渠道的拓展和电商渠道的加入,使家电渠道在三四级市场的争夺趋于白热化。

本文数据来源:北京中怡康时代市场研究有限公司914市县6471家门店零售监测

结束语:

家电下乡政策的推出就像一枚炸弹炸开了广阔的三四级市场,使三四级市场家电销售呈现“井喷”,让家电企业进军三四级市场的热情高涨,家电企业的强势进军极大的促进了三四级市场家电的普及和消费结构的升级。然而随着家电下乡政策的结束,洗衣机三四级市场的竞争格局也会日益加剧,强者恒强、弱者恒弱的马太效应就会逐渐显现出来,部分国产小品牌的生存压力变大,如果缺少了国家政策的支撑,他们的生存环境将非常艰难,市场品牌集中度会进一步提升。各家电企业要想在三四级市场竞争中取得优势,不仅要在产品和渠道方面下功夫,更重要的是建立服务体系,提高和完善产品售后服务水平,这样才能提升品牌在消费者心目中的信誉度,才能赢得消费者,赢得了消费者就赢得了市场。

评论: